Co je RPSN a jak ho využít ve svůj prospěch?

Komerční sdělení

Ať už sháníte úvěr na několik tisíc nebo rovnou na celý milion, určitě si chcete zajistit co možná nejvýhodnější podmínky. Abyste jich dosáhli, nestačí sledovat pouze úrokovou sazbu, což je chyba, které se dopouští obrovská spousta lidí, kteří si půjčují poprvé. Základním ukazatelem ceny úvěru je totiž roční procentní sazba nákladů, která se častěji skrývá pod zkratkou RPSN. Co to vlastně je? To vám povíme v dnešním článku.

Co je to RPSN?

Roční procentní sazba nákladů bývá, stejně jako úroková sazba, vyjádřena v procentech za rok. Na rozdíl od ní však nezahrnuje pouze samotný úrok, ale také všechny další poplatky, které v rámci vaší bankovní či nebankovní půjčky musíte uhradit – to může zahrnovat například poplatek za uzavření smlouvy, správu úvěru, vedení účtu a pochopitelně také pojištění schopnosti splácet.

Od ostatních parametrů se však liší také v tom, že jej věřitelé musejí uvádět na roční bázi, což vám podstatně usnadní orientaci při porovnávání jednotlivých nabídek. U jiných ukazatelů se totiž můžete setkat i s měsíční či týdenní bází, a to by vás mohlo tak akorát zmást nebo dokonce dohnat k tomu, že byste se upsali k velmi nevýhodnému úvěru, ze kterého už byste se bohužel jen tak nevykroutili.

Jak si spočítat, kolik vás úvěr bude stát?

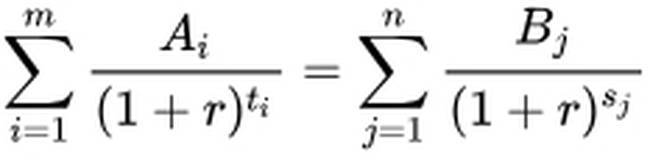

Vzorec, s jehož pomocí si můžete RPSN spočítat, na první pohled vypadá spíše jako nějaký komplikovaný příklad z matematické či fyzikální olympiády pro vysoké školy. Někoho, kdo se v takových věcech vyžívá, to může pochopitelně potěšit. Pokud však patříte k opačnému táboru, určitě vám udělá radost, že můžete využít online kalkulačky, čímž se spolehlivě vyhnete tomu, že byste se ošidili.

U většiny produktů se tomu, že byste RPSN museli počítat sami, naštěstí vyhnete. Od 1. ledna 2011 jsou banky ze zákona povinné uvádět roční procentní sazbu nákladů u všech produktů kromě úvěrů zajištěných nemovitostí a půjček nižších než 5 000 Kč nebo přesahujících 1 880 000 Kč. Až se tedy budete rozhodovat, o který úvěr si zažádáte, vnímejte RPSN jako základní parametr, podle kterého budete nabídky porovnávat.

Jakákoliv rychlá půjčka ihned totiž může vzhledem k úroku vypadat velice výhodně, ale s ní spojené poplatky mohou být tak vysoké, že pro vás bude ve finále lepší vzít produkt, který má sice o něco vyšší úrok, ale na druhou stranu žádné nebo minimální poplatky. Pokud byste však měli pocit, že ani tak nedokážete rozpoznat výhodný úvěr, určitě vyhledejte pomoc finančního poradce.

Komerční sdělení